益丰大药房财报在七夕夜发布,这也是备受关注的连锁药店三巨头今年上半年年报最后一份。净利润增长30%的优秀数据,以及报告分析指出力争在未来三年内,将以华中华东六省为中心,完成相当于1000家门店销售规模的并购,让益丰大药房赚足了媒体的眼球。听到这样消息的药店小伙伴们是否已经在算自己药店能值多少钱了呢?那我们今天就从收购的角度,对三大连锁并购特点进行分析,仅供行业参考。

跨区发展弹药充分

最先登陆证券市场的“老大哥”鸿翔一心堂,在并购潮中出手最为“阔绰”。据统计,截止发稿为止,一心堂已经投入8.88亿元到收购当中,被其并购的企业名单也是长长一条。

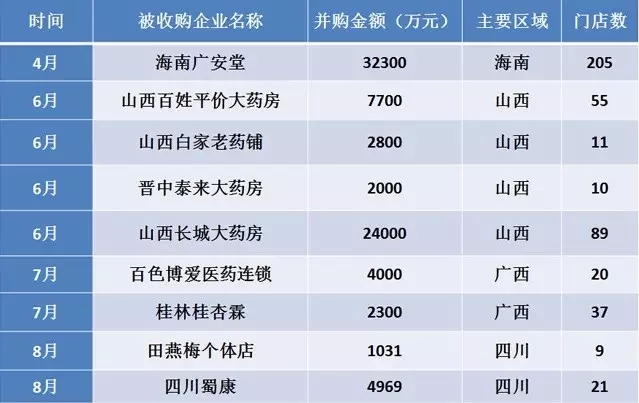

4月22日晚,一心堂发布公告称,公司公司以3.23亿元购买海南广安堂持有的联合广安堂100%股权。海南广安堂共拥有门店多达205家,是海南省连锁药店龙头企业。一心堂收购广安堂后,在海南省就几乎已经奠定了一席之地。

在收购海南省龙头后,一心堂将收购重心投入到了山西市场。6月1日一心堂发布公告,公司拟使用7700万元,购买山西百姓平价大药房连锁有限公司所持有55家门店资产及其存货。6月8日晚间公告,公司拟2800万元购买山西白家老药铺连锁药店有限公司所持有11家门店资产及其存货。6月9日,一心堂发布公告称拟斥资2000万收购晋中市泰来大药房10家门店以及存货。6月17日,一心堂公告称,拟通过使用自有资金不超过2.4亿元购买山西长城药品零售连锁有限公司所持有89家门店(其中4家正在筹建中)资产及其存货。

整个6月份,山西药店圈都充斥着一心堂的并购新闻。在山西市场投入合共3.65亿元,收购门店达到165家。巨资的投入,无疑扩大了一心堂在山西市场的占有率,让一心堂进入吕梁市场打下了良好的基础。不难看出,一心堂对山西市场开拓之心明显。山西强势连锁不多,这次收购使得一心堂在山西的龙头地位基本得到了巩固。

此外,对于大本营——西南地区,一心堂也进行了一系列的投入。早在2月,一心堂就接管了贵州飞云岭旗下60多家门店。7月14日,一心堂宣布斥资4000万收购广西百色博爱医药连锁20家门店。7月16日,通过使用2300万元购买桂林市桂杏霖春药房连锁有限公司旗下所持有37家门店资产。8月3日,收购四川田燕梅经营的9家个体药店以及四川省蜀康医药连锁有限公司的21家门店。购买蜀康医药的21家门店,一心堂共斥资4969万元,而收购田燕梅的9家个体药店投入资金为1031万元。

一心堂对于西南地区的投入合共花费约1.23亿元。

一心堂在2015起,截至发稿前,并购合计总花费约8.88亿元,并购门店数量约457家。2014年底,一心堂已拥有直营连锁门店2623家。根据规划,一心堂会在2015年增加1000家门店,在资本的推动下,一心堂扩张有了明显的提升。

此外,一心堂日前还传出了定向募资7.8亿元的消息,认购对象分别为天风证券天浩51号定向资产管理计划、山东立健医药城连锁有限公司董事长张立俊、廊坊一笑堂医药零售有限公司董事长黄健、原山西长城药房连锁有限公司董事长毛朗以及原百色市博爱医药连锁有限公司总经理黄小倢。这意味着,山东地区的两大龙头企业——廊坊一笑堂以及山东立健被锁定为一心堂盟友,他们的加盟无疑让一心堂一只脚踩进了齐鲁大地。

定向增发7.8亿,结合一心堂与民生银行指定第三方共同设立的12亿元并购基金,一心堂的“弹药”准备充分。这意味着一心堂并购步伐仍将继续。但大规模并购后的一心堂,面临的是如何整合的难题。

老百姓和益丰

蓄势待发扩张区域相对集中

相对而言,稍晚上市的两家公司——老百姓和益丰大药房的收购步伐则要低调得多。但这两家上市药店并购意向同样强烈。老百姓大药房董事长谢子龙在6月底参加由南方医药经济研究所举办的全国药店周致辞时,就向在座上千名的药店代表表达了合作的意向。

今年5月份,老百姓大药房斥资2,365 万元元收购安徽省合肥为民大药房连锁有限公司共25家的门店业务及相关资产。随后,7月通过1.1亿元收购了湖南娄底康一馨大药房共55家门店。

8月11日,老百姓再次发出公告称,旗下全资子公司常州万仁大药房有限公司与常州市庆和堂大药房连锁有限公司签署《资产收购协议》,前者收购后者39家门店的相关资产,收购价格不超过1.15亿元,收购内容包括庆和堂商标字号等无形资产。老百姓希望通过收购后,公司能够迅速扩大区域销售规模,在常州药品零售市场快速取得领先优势。

老百姓今年上半年收购区域主要集中在安徽、湖南以及江苏三省,投入约2.5亿资金,合共增加门店数量119家。

而益丰大药房则是最后一个加入并购大军的。根据益丰大药房发布的半年报来看。益丰大药房上半年共涉及5宗并购,集中区域为华中华东一带。

8月17日,益丰大药房发布公告称,收购了苏州知名的单体药店巨擘苏州粤海,收购金额达到7,439.9万元。本次收购拉起了益丰并购大计的帷幕。

在随后的半年报当中,益丰大药房一次宣布并购4家零售药店企业:宣布使用不超过3580万收购宜昌市广福堂药品零售有限公司11家门店;7100万元购买湖北隆泰医药有限责任公司、武汉隆泰大药房有限公司34家门店;2700万收购上海五洲大药房5家门店以及斥资2480万收购江西采森大药房12家门店。

在5个并购项目当中,益丰大药房合共投入2.3亿,门店达到63家。从首期投入来看,益丰大药房投入并不高,但从规划来看,益丰大药房定下的3年内新建1000家门店、并购1000家门店的扩张目标,因此可以预见的是,在未来3年内益丰大药房将会有大规模的并购计划。同时,从并购对象来看,益丰大药房收购的药店质量较高。如武汉隆泰的34家药店中日销售超过万元的门店有6家,其中日销售5万以上的1家,日销售2万元以上1家,日销售1万元以上的4家;又如宜昌广福堂所属11家门店当中,日销售万元以上的门店有4家,其中日销售4万以上的1家,日销售1万以上的3家。这么看来,益丰大药房对并购有着强烈欲望的同时,对于并购对象质量也有着很高的要求。

从以上不难看出,三大上市公司并购区域各有侧重,对于并购对象也有着不同的要求。一心堂并购区域跨度最大,投入也最多。其一改过去密集布点“云南王”的做法,到如今大刀阔斧的跨区发展,在资本推动下促使其从区域型连锁向全国性连锁转变。相对而言,其余两家扩张区域则相对集中,主要侧重于自己现有地盘加以巩固;益丰上半年净利润增速达到30%,得到了市场的认可,但随着并购步伐加快,扩张成本提高,其利润增长将必然受到影响。

可以肯定的是,并购在接下来很长一段时间里,都仍将是三大上市公司的主旋律,而如何在大规模扩张之后,对并购对象有效整合以及高效跨区域管理,使其保持较好的盈利能力,才是并购大战后真正挑战所在。 |